原标题:童装出海失算 森马净利“腰斩”

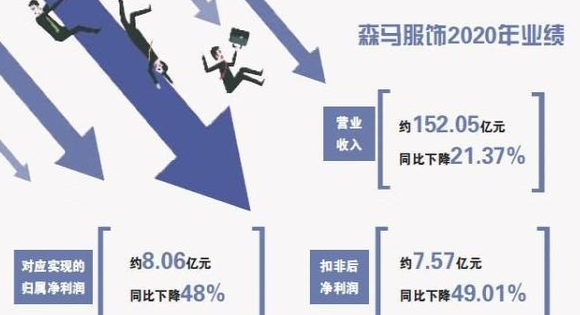

A股上市公司2020年年报陆续放榜,4月12日晚间,森马服饰也披露了2020年年报成绩单。从披露的数据来看,2020年森马服饰营收、归属净利出现双降的情形,其中森马服饰2020年的归属净利润近乎“腰斩”。

森马服饰财报显示,公司在2020年实现的营业收入约152.05亿元,同比下降21.37%;对应实现的归属净利润约8.06亿元,同比下降48%。在报告期内森马服饰实现的扣非后净利润约7.57亿元,同比下降49.01%。

关于公司2020年业绩下滑的主要原因等相关问题,北京商报记者致电森马服饰证券部进行采访,但对方电话并未有人接听。

年报显示,森马服饰创建于2002年,是一家以虚拟经营为特色,以休闲服饰、儿童服饰为主导产品的企业集团,旗下拥有以森马品牌为代表的成人休闲服饰和以巴拉巴拉品牌为代表的儿童服饰两大品牌集群。其中森马品牌创立于1996年,定位以休闲服饰为主的大众日常生活方式品牌,巴拉巴拉品牌于2002年创立。

从披露的财报来看,森马服饰的休闲服饰、儿童服饰2020年的营业收入均出现不同程度的下滑。具体而言,儿童服饰是森马服饰的重要营收来源。财务数据显示,森马服饰的儿童服饰2020年实现的营业收入约101.32亿元,占当期营业收入的比例为66.64%,该产品收入较2019年同比下降19.99%。另外,森马服饰的儿童服饰产品2020年的毛利率为42.44%,较2019年同比下降3.62%。

纺织服装品牌管理专家、上海良栖品牌管理有限公司总经理程伟雄分析称,受疫情影响,以线下为主的传统服饰企业受到了较大的冲击。虽然森马服饰童装业务在整个童装市场占比较高,但是基于实体店不断扩张的压力,再加上疫情对于线下的冲击,以及线上电商主要集中于打折销售业务,毛利较低等因素,使得其业绩不断下滑。

针对业绩下滑,森马服饰称,疫情影响为主要原因。但有业内人士认为,此次森马服饰业绩腰斩,除受疫情影响外,或更多源于童装出海业务的折戟。

2020年7月,森马服饰发布一则公告称,拟向公司第三大股东森马集团出售全资子公司法国SofizaSAS(SofizaSAS拥有Kidiliz集团100%股权)100%的资产和业务,目的是降低经营风险、避免业绩遭受更大损失。

据了解,Kidiliz集团为森马服饰旗下海外童装业务。2018年4月28日,为推动童装业务高端化发展以及拓展海外市场,森马服饰全资子公司森马国际集团(香港)有限公司以现金方式约1.1亿欧元(约合人民币8.44亿元)收购SofizaSAS 100%股权及债权,进而达到收购Kidiliz集团全部资产的目的。

收购该集团后,森马服饰寄希望于该集团的布局,能够带动旗下童装业务向海外的扩展,并投入巨大精力。据悉,森马服饰收购Kidiliz集团之后,将旗下“CATIMINI”“ABSORBA”两大品牌引入中国市场,相继在重点城市和天猫平台开设旗舰店铺。同时,有数据显示,在收购Kidiliz集团后的第一年即2019年,森马服饰的管理费用达10.29亿元,同比增长97.13%。

然而,Kidiliz集团的发展并没有按照森马服饰的希望前进。数据显示,Kidiliz集团在被森马服饰收购后,出现连续性亏损。财报数据显示,2018年底,受法国黄背心事件影响,在法国本土拥有大量门店的Kidiliz公司经营面临困境。2018年第四季度,Kidiliz集团亏损0.49亿元,2019年亏损3.07亿元,2020年第一季度亏损1.21亿元。

巨额亏损下,森马服饰不得不低价售出该集团业务。2020年7月,森马服饰以6.8亿元低价抛售,与当初收购价格相差1.6亿元。这也意味着仅在买进卖出这一程序中,森马服饰就已经亏损了1.6亿元,还不算两年内的亏损数量。

受疫情以及Kidiliz集团低价转让等因素影响,森马服饰引以为傲的童装业务也出现下滑,并且关闭门店数量超过休闲服饰业门店关闭数量。数据显示,截至2020年底,森马服饰童装业务关闭门店数量达1426家。

除了童装海外业务的折戟,其第二大业务休闲服饰同样发展不佳。数据显示,2019-2020年,休闲服饰营收分别下降3.64%、24.26%。而随着该业务发展的不理想,森马服饰逐渐削弱其地位。财报数据显示,2016年,森马服饰休闲服饰业务占比为52.51%,到2020年,休闲服饰业务占比下降为32.6%。

虽说森马服饰休闲服饰的营业收入出现下滑,不过该产品的毛利率出现微增。数据显示,森马服饰休闲服饰2020年的毛利率为35.88%,同比增长0.28%。

北京商报记者还注意到,自2019年以来森马服饰业绩就出现疲软态势。财务数据显示,森马服饰2019年实现的营业收入约193.37亿元,同比增长23.01%;当期对应实现的归属净利润约15.49亿元,同比下降8.52%。

虽说业绩不给力,但并未影响森马服饰的分红计划。森马服饰披露的公告显示,根据公司2021年4月9日董事会审议通过的利润分配方案,以公司未来利润分配实施时确定的股权登记日的股本为基数,以可供股东分配的利润向全体股东每10股派发2.5元现金红利(含税),送红股0股(含税),不以公积金转增股本。

在投融资专家许小恒看来,连续稳定的现金分红是上市公司具有投资价值的体现,尤其是在监管鼓励现金分红的背景下,上市公司欲通过提高分红来提振投资者的信心。不过对于业绩下滑仍要分红的做法并不值得鼓励,公司要根据实际情况量力而行。(北京商报记者 钱瑜 张君花 刘凤茹)

关于我们 |版权声明 | 违法和不良信息举报电话:010-84151598 | 网络敲诈和有偿删帖举报电话:010-84151598

Copyright © 2008-2024 by www.workercn.cn. all rights reserved

×

×