| 分享到: | 更多 |

前三季度,居民新增消费性短期贷款已达去年全年的1.79倍,但也出现了摇身变为“首付贷”“投资贷”的苗头

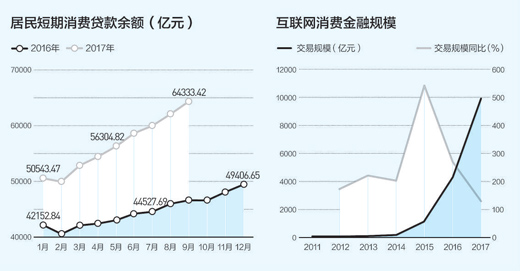

数据来源:中国人民银行、万得资讯(制图:蔡华伟)

防范化解重大风险,是全面建成小康社会决胜期的三大攻坚战之一。金融安全问题既事关经济全局,也与百姓生活密不可分。尤其是这几年,各种新兴金融平台和产品层出不穷,新技术、新手段在解决需求“痛点”的同时,也带来了一些风险隐患。不少金融安全问题,都是从人们身边初露苗头,逐步积累扩大。

从我做起,了解金融知识、增强风险防范意识、培养理性的财富观,每个人就是金融风险的第一把关人。从今天开始,本报推出系列报道“拒绝身边的金融风险”,聚焦与日常生活关系密切但也需加以规范的三个领域——消费贷市场、支付行业和互联网保险,介绍新型金融产品,理性分析可能存在的风险隐患,探讨化解风险之道,让百姓的理财生活更安全、更顺心。

方便快捷,为消费加油

大到高档家具、珠宝古玩,小到数码产品、冰箱电视,消费贷支撑起零售消费市场快速发展

“今年8月,全家准备出国旅游,当时正赶上要给孩子交英语培训费,前后加起来得付七八万左右,不巧那时候手头有点紧,就想着能去贷点款。”某南京国企员工邢辉对比了银行和互联网金融平台的产品后,最终选择了利率较低的银行消费贷。

由于只是短期急用,邢辉借了1个月,额度5万元,利率是每天万分之三,算下来年利率大约在10%左右。“可能是因为我之前在银行的信用比较好,贷款审批特别快。在手机银行上申请,几个小时后,5万元就到账了。”邢辉说。还款后,银行打电话要求出示消费明细,邢辉拍下缴费凭证发过去,顺利通过。

但最近贷款没那么“松”了。“这些天想申请短期消费贷,发现银行的贷前审核严了,要求提供的材料也更具体。银行工作人员称现在申请消费贷,需要层层严格审核贷款用途。”邢辉说。

除了银行之外,消费者还能从消费金融公司、电商平台、互联网分期平台和小贷公司等机构获得贷款。越来越多的年轻人开始尝试新型消费贷方式。

文涅刚从上海视觉艺术学院摄影专业毕业。当初还在电视台实习期间,文涅就有一个心愿,希望用无人机拍下家乡神农架的自然美景。在各个电商平台上比价后,文涅最后选择在某电商平台分24期购买一部大疆无人机,正好赶上平台免息活动,每期还款只要225元。

“当时我每月能拿到2000多元的实习工资,还款压力不大,这样我就不需要向父母伸手要钱了。现在,我已经习惯用分期付款的方式购买各种电子产品,比如现在用的手机、电脑,都是通过这种方式买的。”文涅说。

近几年,消费取代投资成为经济增长的第一拉动力,背后离不开金融手段支撑。人民银行数据显示,今年1—9月,居民新增消费性短期贷款达1.49万亿元,新增总额已达去年全年的1.79倍,消费金融呈现爆发式增长态势。大到高档家具、珠宝古玩,小到数码产品、冰箱电视,各个消费领域都有相应的金融服务和产品。

“居民部门贷款包括按揭贷款和消费类贷款。这几年,居民部门融资余额快速上升,到2016年底,我国居民按揭贷款余额大约在20万亿元左右,消费类贷款余额仅为五六万亿元,按揭贷款相当于消费类贷款的4倍左右。而在美国等成熟市场,居民部门债务余额超过企业部门,居民融资余额中,按揭贷款和消费类贷款的比重相当。可以想见,未来随着消费市场和金融产品的发展、升级,消费贷还有不小的增长空间。”中国社科院金融研究所银行研究室主任曾刚说, 如果按照20%的增速预测,我国消费信贷的规模到2020年可超过12万亿元。

首付不够,消费贷来凑

由于客户群体的差异和风险控制能力的不同,各种类金融、非金融机构提供的消费贷被挪用比例可能更高

助推百姓消费的同时,消费贷市场也存在参与机构众多、鱼龙混杂、对贷款人资质审核不严、款额用途监管不到位等问题。加之借款人非理性消费和借贷,使得消费贷穿上马甲摇身变成“首付贷”“投资贷”,滋生潜在风险。

今年初,北京某文化企业职员陈静想给孩子换个学区房,突然限购政策密集出台,陈静慌了,害怕后续买房成本会越来越高。谈好的卖家也觉得不能再等了,只怕房价会跌。两家一合计,决定先交房子总价的1/4房款做首付,把房子先过了户。

自己手里的房子没卖出去,还要交几百万元的房款,这么多钱从哪里来?陈静东拼西凑借了几百万,剩下的资金缺口就只能靠贷款解决。“当时向银行申请了贷款,还比较方便。银行看我此前信用记录比较良好,很快给我做了一笔信用贷款,钱直接打到账户上,之后就可以自由支配了。只要能按时还款,银行应该不会过于追究这些钱怎么用吧。”陈静说,利率也还能接受,较基准利率上浮30%左右,“现在房贷还没有完全办完,到时候房贷和信用贷一起还,压力还是不小的,一个月得还4万元左右。”

陈静了解到,除了这种直接划到借款人账户上的贷款外,有些银行的贷款是给借贷人一个消费额度,需要有实际消费行为才能使用。但这并不是没有“变通”的办法,可以找商家套现出来,只要支付一定的手续费即可。

“现在银行贷款严格得多,很难贷到最高额度100万元,基本是30万元左右,而且利率也上浮很多。几个月前去问,基本上就是最低40%以上。”陈静了解到,最近开始严查消费贷资金流向,打击首付贷,银行严格控制个人消费类贷款挪用于购房。

看消费类贷款不明流向,还不能只盯着银行。“现在提供消费贷的还有各种类金融、非金融机构,也存在着进入楼市的可能,而且比例更高。今年互联网金融专项整治持续进行,网络借贷平台数量有所下降,但平台的交易量有增无减。数据显示,上半年全国网贷成交额达到1.93万亿元,同比增长72.81%。同时,上半年小贷公司贷款余额达9608亿元,比年初增加313亿元,是近三年首次出现回升。网贷平台、小贷公司对资金流向没有监控,资金被挪用的可能性大。更有少数平台、中介明里暗里直接为购房首付款提供借贷支持。” 中国人民大学重阳金融研究院高级研究员董希淼说。

客户群体的差异和风险控制能力的不同,也使风险更多聚集在银行以外的消费贷领域。“不同消费平台服务的人群不一样,面对的风险也不尽相同。商业银行服务的客户收入稳定、有较好的信贷记录、消费观念理性,风险相对可控。而服务学生、农民工、蓝领等‘长尾人群’的消费金融平台风险会高一些。一般情况下,平台风控能力不足,消费场景缺失,会选择用过高利率覆盖高风险,这样做的后果就会滋生循环风险,引发多头借贷、借新还旧问题和不合适的催收手段。”交通银行发展研究部高级研究员何飞分析。

填补空白,保护消费者

有些平台信息披露不充分,说起来利率不高,但七七八八各种费用加起来,综合成本就很高了

风险不可小视,但浊流并非主流。贷款挪用、过度借贷等风险触发点,并不是消费贷迅猛增长的主因。

“真正推动居民短期消费信贷规模增长的原因是,消费升级过程中,零售客户信贷需求空间逐步打开。随着居民收入水平上升,消费和支付技术提高,人们对消费金融产品的需求会越来越强烈,消费贷市场和零售市场相辅相成,彼此促进。”曾刚说,当然也要关注居民部门过快加杠杆可能带来的影响。

类金融机构和非金融机构“混战”的局面要改变,对从事消费贷业务的各类机构应加强监管,一视同仁,适用统一的监管标准和要求。

“很多平台的放贷资金来源不清,有多头借贷风险,这暗示了平台之间的资金流动相当频繁,监管首先要查明平台的资金来源。其次还要对单个平台的获客方式、风险控制、场景拓展深入排查,淘汰清理一批非正规的消费金融平台。并对消费贷生态链中的各个主体,包括消费贷平台本身、互联网巨头等导流平台、个人征信试点机构、第三方催收机构、第三方数据提供商等进行合法性排查,严厉打击利益勾结及非法利益输送。”何飞说,可以借鉴国外一些经验,强化监管,加强立法和市场准入机制。特别是着重考虑准入标准、持牌经营、利率上限设定、贷款用途限定、平台退出方式等。

要有全面完善的消费者保护法规。曾刚介绍,在美国等成熟市场,从事消费信贷的机构准入门槛比较高,涉及零售业务的监管规则比对公业务更严苛。这些国家认为零售业务的服务对象对风险的鉴别能力比公司要差些,更需要保护。而我们正好相反,消费信贷市场发展比较晚,规模也不大,之前更多从保护金融机构利益出发,而忽视对贷款人的保护。未来消费贷市场不断发展,涉及人群越来越多,就更需填补空白,以法规护航我们每个人的理财生活。

“现在有些平台信息披露不充分。说的利率水平不高,但是七七八八各种费用加总到一起,综合费用就很高了。”曾刚说,有些平台就是利用这种方式诱导消费者过度借贷,没有让借贷者充分意识到高利率可能对自身带来的困扰和后果。尤其是未成年人,或者涉世不深的学生,对风险认识不清,更容易过度消费和过度借贷。

从长远看,要加快诚信社会建设与个人征信体系完善。何飞说,当前我国诚信体系建设还难以支撑信用社会的快速发展,个人征信体系落后于信贷发展,这给不法平台留了空子。监管层应联合公共部门、正规金融机构、持牌消费金融公司、大型互联网平台、个人征信试点机构、大型数据公司等,共同推动数据信息共享及市场化征信体系建设,支撑消费信贷业务开展。

对于居民个人而言,应根据自身经济能力,合理借贷,控制杠杆。董希淼说,一般来讲,每月还贷支出应控制在家庭收入的一半以下,最好别超过1/3。

消费金融公司产品单笔授信额度小、审批快;互联网消费金融嵌入消费场景

在哪儿能申请消费贷?(延伸阅读)

目前市场上从事消费金融业务的机构大致可分为四类:商业银行,银监会批准成立的消费金融公司,互联网消费金融,包括电商平台和互联网分期平台等,以及小贷公司等其他机构。

商业银行

商业银行从事消费金融主要通过以下三种形式:一是控股或参股消费金融公司;二是与各类电商平台合作,实现消费场景的延伸。三是自主推出信贷产品及构建电商平台。商业银行拥有极大的客户基础及海量的用户消费数据,可以通过对客户消费习惯、信用等级的分析,为其提供多样化的创新信贷产品。

消费金融公司

消费金融公司市场定位为传统银行的补充,主要针对中低收入人群和新兴客户群。相比银行,因为单笔授信额度小、审批快、无需抵押担保、服务灵活等特点而具有独特的优势和竞争力。

目前的消费金融公司商业模式可分为三类。一类是以线下渠道为主;一类主打线上线下电子商务模式;还有一类将自身定位为互联网金融公司。

互联网消费金融

随着互联网的普及,互联网与消费金融的结合更紧密,传统消费金融活动的各个环节实现了电子化、网络化、信息化,极大提升了消费金融的效率。与传统消费金融相比,互联网消费金融特点鲜明:海量数据支撑,用户体验增强,以消费场景的嵌入和渗透,弥补传统消费金融在细分领域的缺失等。

根据国家金融与发展实验室发布的报告,互联网消费金融包括以下几种具有代表性的模式:一类是电商平台的消费金融,以蚂蚁金服、京东金融、苏宁金融为代表;一类是细分市场的互联网消费金融;一类是主打分期购物互联网消费金融平台;一类是主打移动端信贷的平台。

其他机构

还有一些小额贷款公司也涉足了消费金融业务。以永旺集团为例,其在沈阳设立的小额贷款公司为顾客提供家电、家具等耐用消费品的分期付款服务,能实现30分钟审批、每月固定还款额、无需信用卡或抵押担保等。

| 虚拟信用卡缘何被下“暂停令” | 2014-03-17 |

| 大力推进中国金融IC卡事业 | 2014-03-17 |

| 以投资助力稳增长促改革 | 2014-03-17 |

| 我国出台互联网金融指导意见 | 2014-03-17 |

| 第三方支付新规有深意 | 2014-03-17 |

| 抢占互联网金融发展新高地 | 2014-03-17 |

| 银行卡清算市场放开的积极意义 | 2014-03-17 |

| 以行业自律规范互联网金融 | 2014-03-17 |

| 扎牢互联网金融风险“篱笆” | 2014-03-17 |

| 加快建立网络借贷监管框架 | 2014-03-17 |

京公网安备 11010102002957号

京公网安备 11010102002957号