零整比背后 保险和厂商利益互博

核心提示:两协会选择此时发布“零整 比”报告,有借发改委反垄断局两会前发起的“对汽车厂配件垄断问题做外围调查”东风的意味。一旦政策调整进入正轨,信息技术变革持续加速行业透明,会诱惑 更多资本加快投资后市场电商、汽配连锁与快修连锁等业态。三方合力下,国内汽车售后市场的整合和变革进程将加快实现。

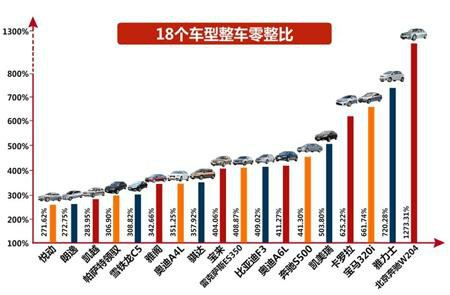

由中国保险行业协会与中国汽车维修行业协会联合发布的国内18款常见车型的“整车配件零整比”报告,引发各种解读。有抨击厂家黑的,也有为零整比辩护的。

唯独很少看到这个报告出台后,对国内汽车后市场可能产生的影响。我们多多少少也忽略了报告发布方——中国保险行业协会,以及他们数据调查渠道的来源——整车销售价格来源于各车型厂商指导价,配件销售价格是采集自各4S店原厂配件价格。

注意到这点,我们可以得出一个比较直观的结论:这是继发改委反垄断局对汽车厂配件垄断问题做外围调查之后,由行业相关巨头发起的、针对整车厂4S体系的又一次冲击:4S店体系要么主动降低成本、迎接独立售后体系的竞争,要么在政策变动导致的市场竞争中被动淘汰。

我们先看看目前国内车险保费的购置与赔付机制,可以了解到中国保险行业协会做这件事情的动机。

国内现阶段汽车后市场的售后服务中,维修保养、钣金和喷漆为三大业务支柱,其中,钣金和喷漆业务占到了售后的30%—40%,而某些4S店中这些业务的90%以上收入都是来自于保险理赔。车险理赔款中约60%为配件买单。

目前车险保费依据新车购置价而定,相同售价车辆的保费相同。但是之后,保险公司会根据被保车辆上一年的赔付情况,对下一年度的车险费用有相应浮动。由于4S店在渠道上的优势,大部分车主在提车同时就近在4S店通过汽车销售人员,把车险买好。

此前,由于保险公司对4S体系依赖度较高,后者在车险销售、代办理赔(包括报险、在4S店修理事故车等)等环节自由度相对较大,但也因此产生很多猫腻:如一些4S店将寄存的事故车私下里再造事故,以向保险公司索取更高的修理费用。

巨大的操作空间,导致诸多保险公司的车险多数处于亏损状况;而已车险为主营业务的产险公司的表现整体表现不佳,行业平均净利润率仅为4%。

与 此相对应的是,4S店的售后利润率节节攀升:如亚夏汽车在2013年年报中披露,去年整车销售毛利率仅有2.42%,而维修及配件销售毛利率高达 32.94%;特力A在汽车检测维修及配件销售上的毛利率达22.69%,而汽车销售的毛利率仅为1.48%,修车毛利率是卖车毛利率的15倍;另一家上 市公司庞大集团卖车的利润率达到7.22%,但是包括备件收入和维修服务在内的售后服务毛利率高达35.91%。

这其中的反差,导致保险行业一致将车险费率改革作为近年的重头戏。

其实,保险公司也一直在试图摆脱对4S渠道的依赖:从车险代办理赔的取消,到出险必须现场报险,再到续保销售渠道逐渐收拢到保险公司,再到出险次数和下期保费挂钩等等一系列的规定,都对4S店的经营造成影响。最明显就是4S店的车险理赔数量和理赔额下降。

随着续保销售由4S店逐渐过渡到保险公司的电话销售,4S店在车险前端获取的利润越来越少。但是在后端的事故车维修上,由于很多不了解情况的车主找不到比4S体系更值得信赖的渠道落地,仍然由4S店把持。现在主流观点是,国内4S体系承担了60%车辆的维修。

零 整比报告的发布,在短期内恐怕不能对4S店产生影响。但它会刺激独立售后体系与保险公司之间的合作。如杭州小指就把加强与保险公司的合作作为近年来的重要 战略推行,诉求点就是降低双方成本。而独立维修渠道在事故件的定价上,都比照4S体系进行一定程度的折让。通过“零整比”报告,如果能实现保险理赔定损价 格持续回归基本面,将让整个行业及车主获益。

长期来看,其作用非常明显:零整比加上车险费率的市场化改革,将引导消费者优先选择相同价位、但用车成本较低的品牌与车型,倒逼整车厂对4S服务体系的零部件定价及维修做出调整,对事故件维修管理进一步规范。

另 一方面,我们感觉两协会选择此时发布“零整比”报告,有借发改委反垄断局两会前发起的“对汽车厂配件垄断问题做外围调查”东风的意味。市场希望,打破汽车 厂商对原厂配件渠道的垄断和对零部件供应商的限制,不得限制授权供应商对外销售配件,不得限制零部件供应商在配件上使用自己的商标和标识,同时对产品信息 予以公开。通过市场竞争手段,让配件价格不再虚高。

一旦政策调整进入正轨,信息技术变革持续加速行业透明,会诱惑更多资本加快投资后市场电商、汽配连锁与快修连锁等业态。三方合力下,国内汽车售后市场的整合和变革进程将加快实现。

京公网安备 11010102002957号 | 中国互联网视听节目服务自律公约

京公网安备 11010102002957号 | 中国互联网视听节目服务自律公约互联网新闻信息服务许可证 (10120170038) | 信息网络传播视听节目许可证(0111630) | 京ICP备11015995号-1 | 联系我们:zgw@workercn.cn

广播电视节目制作经营许可证(广媒)字第185号 | 违法和不良信息举报 | 网络敲诈和有偿删帖举报电话:010-84151598

Copyright 2008-2022 by www.workercn.cn. all rights reserved