| 分享到: | 更多 |

CFP

2007年3月16日,十届全国人大五次会议高票表决通过了企业所得税法。从此,国家在税率等方面对内外资企业一视同仁。 资料图片/CFP

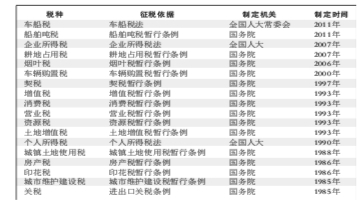

现行18个税种盘点(本报记者王逸吟整理)

立法机关的最新表态,让人们看到了税收法定原则落地的改革新动向。

在刚刚结束的全国两会上,人大会议大会发言人傅莹表示,进入新时期,人大确实要更好地贯彻和落实税收法定原则,加强对新税种的立法工作。除傅莹外,两会期间,财政部部长楼继伟和全国人大常委会法工委副主任阚珂也先后回应了这一问题。

我国现有大大小小18个税种。在操作层面,宪法规定的“依法纳税”实际上主要是“照章纳税”——18个税种中,只有企业所得税、个人所得税和车船税是依照国家法律征收的,其余的都以行政法规、规章为征税依据。这种状况已经持续了近30年。

改变始于党的十八届三中全会。2013年11月举行的这次会议明确提出,要落实税收法定原则。不久前举行的第二届卓亚法治论坛上,多位财税法专家对此进行了研讨,并提出了落实税收法定原则的路径设想。当前,税收法定原则已不是要不要落实的问题,而是如何推进。

“落实税收法定原则,关键是要有路线图和时间表。”北京大学法学院教授、中国财税法学研究会会长刘剑文认为。

1、“授权立法”溯源

【当时大环境下有其必要性,但到今天弊端已经显现】

税收法定原则,是指只有经过立法机关制定法律,政府才能征税。这里的法,是狭义概念,只包括立法机关制定的法律,不包括行政法规、规章。

国家税务总局税收科学研究所所长李万甫介绍,我国立法法第8条规定,财政、税收的基本制度,只能制定法律。“这一条就是税收法定原则的法律依据,表明了税收立法权是全国人大的专属立法权。”

那么,根据行政法规、规章征收的15个税种是怎么来的?在全国两会期间召开的专场记者会上,财政部部长楼继伟回顾了历史。

他说,1978年党的十一届三中全会决定进行改革的时候,我国的税种非常少,基本依靠企业上缴利润。那时候几乎要从头开始建立国家的税制,要做很多探索。

1985年,六届全国人大三次会议作出决定,授权国务院对于有关经济体制改革和对外开放的问题,必要时可以制定暂行规定或者条例并颁布实施。根据这一授权,国务院制定了许多税收暂行条例,构成了我国现行的税收体系。

“授权立法”的做法后来得到了确认。2000年颁布的立法法在确立税收法定原则的同时又作出规定,尚未制定法律的,全国人大及其常委会可以授权国务院根据实际需要,对其中的部分事项先制定行政法规。

“到目前为止,这个授权并没有收回。因此,国务院用条例的方式进行税制改革,以及包括执行这些税制,是合法的。”楼继伟说。

在刘剑文看来,当时的“授权立法”符合历史发展规律,为经济体制改革的顺利进行提供了保证。

全国人大财经委副主任委员、首都经贸大学副校长郝如玉接受媒体采访时表示,“授权立法”在当时的经济社会大环境下有其必要性,但到今天弊端已经日益显现。

2、随意征税之弊

【争议税种的背后,是严重滞后的税收法律体系】

郝如玉认为,20世纪80年代全国人大作出的授权,在授权立法的目的、程序等方面未加任何限制,而且也没有检查和监督机制,属于典型的“全部授权”。其导致的一个直接结果就是:许多税种开征几十年了,却仍停留在国务院的暂行条例上。

“‘全部授权’模式,在当今世界是极为罕见的。”郝如玉说:“这种以‘条例’形式形成的税收法律框架有悖于税收法定原则,影响着税法的效力。”

楼继伟也公开表示,授权立法的弊端是带来了税收的随意性。他举例说,有一些地方千方百计地向中央政府争取税收优惠,或者随意减免税,都与没有落实“税收法定”原则相关。

作为一名税务律师,北京金杜律师事务所合伙人董刚对此感触颇深。他说,出于地方保护,地方政府在招商引资时会竞相给予税收减免;而企业在进行并购的时候,由于可能造成当地财政收入流失,往往又在税收上遇到阻力。

2013年3月,全国人大代表、著名编剧赵冬苓提出关于收回税收立法权的议案,受到了广泛关注。这个以写剧本为业的60岁老太太“跨界”研究税制问题,完全是出于偶然。

2013年初,有关部门在房地产调控中提出,对二手房交易所得要按20%征收个人所得税,这引起了赵冬苓的注意。为了“把事情弄清楚”,她四处找专家、查资料,最终写出了议案。

不只是二手房交易个税税率的调整,近年来,从所谓的“月饼税”到“房产加名税”再到房产税试点,每一个“从天而降”的税种都伴随着争议。争议的背后,正是严重滞后的税收法律体系。

2014年全国两会上,赵冬苓又提出了关于推进落实税收法定原则的议案。“很多税的征收,大多数老百姓并没感受到。征收随意,钱花得也就随意。”赵冬苓说,“长期以来都是政府自己立条例,自己收税。现在必须尽快通过立法,改变收税的随意性。”

“大到国家预算,小到我们买一包烟、一瓶酒,都是有税的。所以加强税收立法怎么强调都不过分。”北京大学常务副校长吴志攀说。

3、税收法定之路

【一是推动现行税收条例上升为法律,二是新设税种应由人大立法】

税收法定的核心在于“法”。对于这项原则的落实,多位人士都持乐观态度。

赵冬苓注意到,党的十八届三中全会通过的决定是在“加强社会主义民主政治制度建设”部分提出的落实税收法定原则。“这说明国家是从制度建设层面考虑这个问题,力度还是很大的。”

李万甫指出,三中全会通过的决定在“深化财税体制改革”部分提出的24字方针中,“完善立法”放在第一位,表明了税收立法的重要性。

当前,税收法定面临的问题已经不是要不要落实,而是如何推进。李万甫表示,焦点是如何处理1985年全国人大对国务院的授权决定,这是落实税收法定原则不可回避的问题。

郝如玉认为,当前全国人大还不宜完全收回授权。他说:“如果现在就废止1985年的授权决定、完全收回授权,现行的15个税种就丧失了征税依据。而且全国人大也不可能在短时间内制定、通过一整套税收法律。这显然不具有可操作性。”

为此,郝如玉建议,尽快对1985年的授权决定作出修改,一是增加规定在2020年以前,将多数税收条例逐步上升为法律;二是明确新设立的税种应该由全国人大立法。

这两点建议已经基本形成共识。刘剑文表示,需要承认已有的、在实践中仍起作用的税收行政法规的效力,直到全国人大制定出新法律来替代为止,否则就会出现空档。赵冬苓提出,新设税种不应再由国务院制定条例,必须通过全国人大立法程序,并且要广泛征求社会的意见和建议,充分体现公众意愿。

傅莹透露,全国人大落实税收法定原则的做法,一是要推动税收暂行条例上升成为法律,尤其是实践检验比较成熟的、立法条件比较具备的,要尽快推进;二是要加强对新税种的立法工作。

“落实税收法定原则既然已经提出,就必须要设定路线图和时间表。”赵冬苓强调。

事实上,增值税法等若干单行税法已经列入十二届全国人大常委会这5年的立法规划之中。何时启动,人们正拭目以待。(本报记者 王逸吟 殷 泓)

链接

哪些税种有望立法?

■增值税

增值税是指销售货物或者提供加工、修理修配劳务以及进口货物的单位和个人就其实现的增值额征收的税种。增值税收入占国家财政收入60%以上,是我国第一大税种,征收依据是国务院1993年发布、2008年修订的增值税暂行条例。

中国税务报总编辑刘佐认为,增值税作为国家的第一大税种却没有立法,是一个遗憾。货物、劳务的流动是全国统一的,必须由全国人大进行立法,这是不能放弃的原则。

2013年10月30日,十二届全国人大常委会对外公布,增值税法已经列入一类立法项目,草案拟在本届人大常委会任期内提请审议。

■房地产税

2011年初,经国务院批准,上海、重庆两地开始进行征收房产税试点。这个税种与房地产市场调控直接相关,始终牵动着人们敏感的神经。2013年11月,党的十八届三中全会提出,加快房地产税立法并适时推进改革。

在不久前闭幕的全国两会上,全国人大常委会法工委副主任阚珂表示,按照三中全会的精神,有关方面正在加紧工作。房地产税法草案由全国人大常委会有关工作机构会同国务院的有关部门研究起草,条件成熟时会依法提请审议。

■环境保护税

与房地产税一样,环境保护税也是一个新税种。十八届三中全会提出,要加快资源税改革,推动环境保护费改税。阚珂透露,环境保护税法草案由国务院有关部门起草,在条件成熟的时候,会由国务院依法向全国人大常委会提请审议。

(本报记者王逸吟整理)